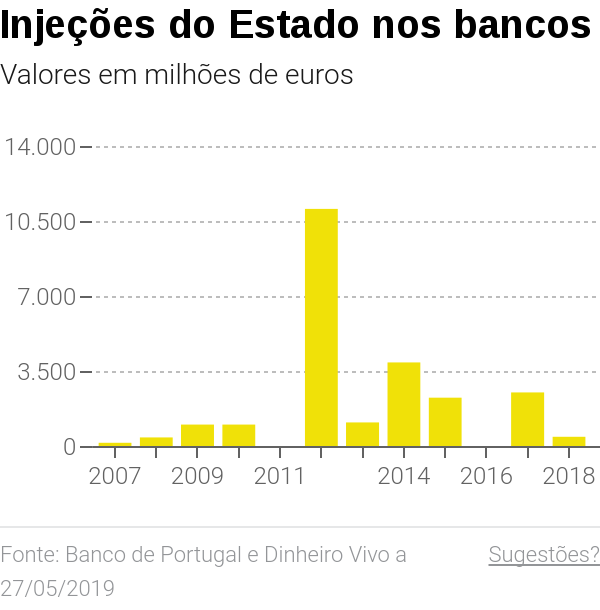

Desde a crise de 2008 que os bancos não param de solicitar fundos públicos para sobreviver. O Banco de Portugal contabiliza em 23,8 mil milhões o dinheiro injetado desde 2007. Esse montante não inclui ainda o empréstimo de 850 milhões que o Tesouro fez este ano para o Novo Banco.

Leia também: Divulgar informação sobre grandes devedores ameaça a “estabilidade financeira”, avisa o BdP

O ano em que os contribuintes mais dinheiro tiveram de injetar foi em 2012, com a linha da troika para a banca a ser ativada. Foram mais de 11 mil milhões de euros. E só em 2011 e em 2016 é que o sector conseguiu aguentar-se sem pedir dinheiro ao Estado.

Caixa Geral de Depósitos

O banco público foi o que mais dinheiro solicitou ao Estado, num total de 6,25 mil milhões desde 2007. As maiores operações de recapitalização foram contabilizadas em 2012 (1,65 mil milhões) e 2017 (mais 2,5 mil milhões). A forma da Caixa Geral de Depósitos compensar o acionista Estado por estas injeções é pelo pagamento de dividendos. Este ano vai remunerar o Tesouro pela primeira vez desde a crise. Conta distribuir 200 milhões de euros ao Estado.

BES/Novo Banco

A resolução do BES e a solução Novo Banco consumiram ao Estado 4,33 mil milhões de euros. O Tesouro fez um empréstimo ao Fundo de Resolução de 3,9 mil milhões em agosto de 2014 (num total de despesa de 4,9 mil milhões para o fundo que tem como missão pagar as resoluções). Após a venda do Novo Banco ao fundo americano Lone Star houve mais injeções. Em 2018 o Fundo de Resolução meteu 791,7 milhões no Novo Banco (430 milhões financiados pelo Tesouro).

Este ano houve nova injeção de 1,15 mil milhões (850 milhões emprestados pelos contribuintes). O valor deste ano ainda não está incluído nas contas do Banco de Portugal. Mas coloca os empréstimos do Estado acima de cinco mil milhões de euros. O supervisor indica que em relação aos empréstimos para o Novo Banco “ainda não foi reembolsado qualquer montante concedido pelo Estado Português, tendo apenas sido pagos juros”.

BPN

Os custos com o Banco Português de Negócios, nacionalizado em 2008, atingem já os 4,33 mil milhões entre execuções de garantias, aumentos de capital e empréstimos concedidos pelo Estado às sociedades que gerem os ativos que sobraram daquele banco (a Parvalorem, a Parups e a Parparticipadas). Em mais de dez anos, o Tesouro recuperou apenas 40 milhões, com a venda do BPN ao Banco Bic Português, segundo o Banco de Portugal.

Banif

O Banco de Portugal contabiliza em 3,35 mil milhões de euros o valor gasto pelo Estado com o Banif. Recebeu dinheiros públicos para se recapitalizar no início de 2013 em 1,1 mil milhões. Mas, ainda assim, teve de ser alvo de uma resolução. Foi absorvido pelo Santander, mas essa operação levou a que o Tesouro tivesse de entrar com mais 2,25 mil milhões entre aumentos de capital e empréstimos ao Fundo de Resolução. No total, das ajudas ao Banif foram recuperados 411 milhões de euros.

BPP

O Estado prestou uma garantia de 450 milhões de euros a empréstimos que foram concedidos para manter o BPP à tona. Mas o banco entrou em colapso e essa garantia foi exercida em 2010. No entanto, o Banco de Portugal aponta que “até à data, houve uma significativa recuperação dos fundos disponibilizados em 2010, existindo expectativa de que o Estado venha a recuperar a totalidade dos valores desembolsados“.

BCP

O maior banco privado português recebeu em 2012 três mil milhões de euros em títulos de capital contingente (empréstimos com juros elevados e que se podiam converter em capital caso determinadas condições não fossem cumpridas). O BCP foi reembolsando esse empréstimo até o amortizar totalmente em 2017. “Importa salientar que os fundos públicos disponibilizados em 2012 foram integralmente devolvidos ao Estado, incluindo os juros contratados na altura entre o Estado”.

BPI

O BPI foi outro dos bancos que tiveram de recorrer a recursos públicos em 2012. Pediu 1,5 mil milhões de euros em instrumentos de capital contingente. O banco reembolsou a totalidade desse valor em 2014.

Deixe um comentário